Este artículo discute las posibilidades de la fiscalidad indirecta como mecanismo capaz de alterar los precios relativos de bienes y servicios, y por ende de incentivar a los ciudadanos a que adopten conductas saludables. Se revisan los casos del consumo de tabaco y la dieta inadecuada. La elección de estos dos casos responde, por un lado, a que son dos de las conductas con mayor incidencia en la morbimortalidad en España, y por otro a que sirven para subrayar tanto las potencialidades de la política fiscal (tabaco) como sus limitaciones (dieta inadecuada). Tras la discusión recomendamos aumentar progresivamente el impuesto especial mínimo sobre los cigarrillos y evitar que su valor sea erosionado por la inflación, así como alinear el nivel del impuesto mínimo especial sobre la picadura para liar con el soportado por los cigarrillos, para evitar el ya perceptible desplazamiento de la demanda hacia esa variedad. La principal recomendación en el caso de la dieta inadecuada es obtener una base de evidencia más sólida que la disponible en la actualidad en cuanto a la relación entre los precios de los alimentos y el índice de masa corporal en España. La escasa evidencia disponible para Estados Unidos, no obstante, sugiere que la capacidad de la intervención sobre los precios para reducir los problemas de sobrepeso y obesidad es muy limitada.

This article discusses the possibilities of indirect taxation as a mechanism that alters the relative prices of goods and services and hence encourages citizens to adopt healthy lifestyles. We review the case of smoking and unhealthy diet. These two cases were chosen because these are the two lifestyle factors with the greatest impact on morbidity and mortality in Spain and because they highlight the possibilities of tax policy (smoking) and its limitations (unhealthy diet). After discussion of these issues, we recommend gradually increasing the level of the minimum special tax on cigarettes and avoiding erosion of its value by inflation, as well as aligning the level of the minimum special tax on fine cut tobacco with that borne by cigarettes, to avoid the already perceived shift of demand toward the former variety. The main recommendation for the case of unhealthy diet is to obtain a more solid evidence base than that currently available on the relationship between food prices and body mass index in Spain. The scarce evidence available for the USA nevertheless suggests that the possibilities of price-based policies to reduce the problems of overweight and obesity are highly limited.

La política fiscal en general incide sobre la salud de la población mediante numerosas vías, que comprenden tanto las medidas de estabilización y suavización del ciclo económico como las medidas de redistribución de la renta. Este artículo discute las posibilidades de la fiscalidad indirecta como mecanismo capaz de alterar los precios relativos de bienes y servicios, y por ende de incentivar a los ciudadanos a consumir productos saludables y abandonar los nocivos.

Los impuestos especiales sobre determinados productos perjudiciales para la salud, conocidos en la literatura con el término sin taxes (literalmente «impuestos sobre el pecado»), se han justificado tradicionalmente como instrumentos de corrección de los efectos externos derivados de los hábitos no saludables. Esos efectos incluyen el potencial sobrecoste médico en sistemas sanitarios financiados por impuestos generales o cotizaciones no ajustadas por riesgo, y el perjuicio a la salud de otros: tabaquismo pasivo, accidentes de tráfico causados por el alcohol, contagio de la obesidad a través del entorno social, etc. Desde fuera de la economía puede resultar sorprendente que esos argumentos sólo incidan en la necesidad de proteger la salud de segundos y no la del propio consumidor, pero no debe olvidarse que la adopción del paradigma del consumidor perfectamente racional conlleva aceptar que todo daño derivado de consumos soberanos es más que compensado por los beneficios. La brecha entre la visión de la economía tradicional y la salud pública en este contexto se ha acortado merced a los resultados sobre inconsistencias temporales y problemas de autocontrol1–5. En esencia, estos resultados cuestionan la validez del paradigma de la racionalidad perfecta, y en lo que atañe a los consumos nocivos consideran el daño infringido a uno mismo como un motivo válido para intervenciones de prevención y control. Desde este nuevo punto de vista, la aplicación de los sin taxes podría tener como justificación principal la protección de la salud del propio consumidor, en el sentido de que el coste del daño propio es, al menos en el caso del tabaco6, de un orden de magnitud muy superior al de los costes puramente externos. Por este motivo, en aras de la necesaria brevedad, y en atención a los objetivos del informe SESPAS, ignoraremos aquí los argumentos relacionados con los costes externos. Tampoco incidiremos en otras cuestiones clave en el diseño de estructuras de imposición, como el grado de complementariedad de los consumos nocivos con la oferta de trabajo o el potencial problema de regresividad fiscal derivado de ser dichos consumos más prevalentes en los estratos socioeconómicos poco favorecidos. A este respecto baste decir que un sistema fiscal moderno dispone de mecanismos suficientes para compensar el efecto regresivo de la imposición indirecta especial, principalmente a través de la imposición directa.

Una cosa es reconocer que determinados estilos de vida, como fumar, emborracharse, tener relaciones sexuales de riesgo o el sedentarismo, pueden causar mucho más daño que satisfacción a quienes los adoptan, y que por ello procede considerar intervenciones correctoras, y otra cosa bien distinta es defender la aplicación de impuestos que graven dichas conductas. A continuación discutiremos con detalle los casos del consumo de tabaco y de la alimentación poco saludable. La elección de estos dos casos responde, por un lado, a que son dos de las conductas con mayor incidencia en la morbimortalidad en España, y por otro a que sirven para subrayar tanto las potencialidades de la política fiscal (tabaco) como sus limitaciones (alimentación poco saludable).

- •

Se debería incrementar el valor del impuesto mínimo especial sobre los cigarrillos en línea con los países de nuestro entorno socioeconómico, y evitar que éste se erosione con la inflación.

- •

Se debería armonizar la fiscalidad sobre el tabaco, alineando el importe del impuesto mínimo especial de la picadura para liar con el de los cigarrillos.

- •

Se debe profundizar en la investigación de la relación causal entre el precio de distintas variedades de alimentos atendiendo a su contenido calórico y el IMC de los consumidores.

- •

Se debería experimentar con intervenciones sobre precios en ámbitos donde la oferta de alimentos no permite una fácil sustitución, como son las cafeterías y los restaurantes de las instituciones de enseñanza y los lugares de trabajo.

- •

Hay que ejercer mucha prudencia con la idea de que se deben aplicar impuestos sobre determinados alimentos «obesogénicos» con el fin de recaudar fondos para programas de salud pública.

Hechas las abstracciones a que nos hemos referido en la introducción, la cuestión clave consiste en saber si los impuestos son efectivos a la hora de reducir los hábitos no saludables que se pretende desincentivar. Para aclarar este interrogante cabe preguntarse en qué medida la adopción de dichos hábitos ha respondido históricamente a cambios en su coste, y luego plantearse si es posible poner en práctica el impuesto.

FumarEl metaanálisis de Gallet y List7 muestra que la elasticidad de la demanda de cigarrillos se sitúa en torno a −0,40. Es decir, por cada aumento de precios del 10% se produce un descenso de la demanda del 4%. El estudio también muestra que la elasticidad es mayor a largo plazo; algo esperable teniendo en cuenta que la naturaleza adictiva del tabaco hace que la reacción a los cambios en los precios no sea inmediata. Al mismo tiempo también revela que la elasticidad para los adolescentes (−1,73) y los adultos jóvenes (−0,76) es mayor (en valor absoluto) que para la población general. No sorprende que, actualmente, la política fiscal se considere como el instrumento más efectivo en la prevención del tabaquismo, en especial a la hora de evitar que el consumo de los adolescentes devenga en adicción. De hecho, algunos autores consideran que el importante descenso en la prevalencia de fumadores en Estados Unidos se debe a los impuestos8.

Gravar las labores del tabaco es administrativamente sencillo. Se trata de productos bastante homogéneos, en los cuales la base imponible es fácil de determinar (cantidad de tabaco). Por otra parte, el que en algunos países, España incluida, la oferta haya estado en manos de un monopolio estatal y la venta al público aún se realice bajo licencia, aminora los problemas de control fiscal. La estructura de la imposición sobre las labores del tabaco depende de legislación de la Unión Europea, teniendo los estados miembros un cierto margen de maniobra para fijar los niveles de cada una de las tasas.

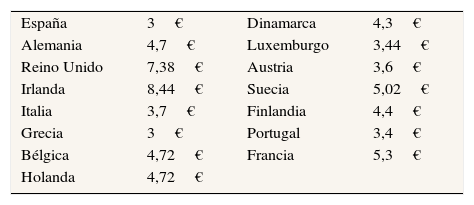

Existe la percepción generalizada de que los precios de los cigarrillos en España son demasiado baratos. Según la Encuesta de Salud de Cataluña de 2006, entre los que nunca han fumado un 74% cree que los precios deberían subir, y un 60% de los ex fumadores opinan igual. Pero, además, un 28% de los fumadores declara estar de acuerdo con esta medida. Estas cifras no sorprenden si consideramos que, según los datos del Comisionado para el Mercado de Tabacos de agosto de 2009, las dos terceras partes de las ventas de cigarrillos en España se realizan a precios iguales o inferiores a 3€, la categoría de precios más demandada. Basta observar cuál es la categoría de precios más demandada en otros países de nuestro entorno (tabla 1) para comprobar que España y Grecia ocupan las dos últimas posiciones.

Categoría de precios (euros por paquete de 20 unidades) más demandada en la UE-15 (julio de 2009; fuente: Comisión Europea)

| España | 3€ | Dinamarca | 4,3€ |

| Alemania | 4,7€ | Luxemburgo | 3,44€ |

| Reino Unido | 7,38€ | Austria | 3,6€ |

| Irlanda | 8,44€ | Suecia | 5,02€ |

| Italia | 3,7€ | Finlandia | 4,4€ |

| Grecia | 3€ | Portugal | 3,4€ |

| Bélgica | 4,72€ | Francia | 5,3€ |

| Holanda | 4,72€ |

Las recomendaciones para el caso español son relativamente sencillas. En primer lugar, hay que estrechar el diferencial de precios de los cigarrillos con respecto a los países de nuestro entorno. El mejor instrumento es continuar con las subidas en el impuesto especial mínimo aplicable a los cigarrillos. El proyecto de directiva acordada recientemente por el Consejo Europeo9 fija para dicho mínimo 90€ por 1.000 cigarrillos a partir de 2014. Desde junio de 2009 en España se aplica un mínimo de 91,3€, cumpliendo por tanto con el citado requisito. No obstante, el texto legal europeo refleja necesariamente un acuerdo a la baja para dar acomodo a los países de nueva incorporación, donde los precios de partida están muy por debajo de lo que ocurre en el entorno EU15. Las autoridades fiscales españolas podrían incrementar esta tasa de manera continuada a lo largo de los próximos años.

En segundo lugar, ha de tenerse en cuenta que la prohibición total de la publicidad hace que el instrumento de marketing más importante en manos de la industria tabaquera sea el precio. Esto hace que cualquier resquicio en la normativa fiscal sea aprovechado para potenciar variedades baratas de tabaco sustitutivas de los cigarrillos. Según datos del Comisionado para el Mercado de Tabacos, se ha producido un incremento espectacular (un 32% entre 2008 y 2009) en la demanda de picadura para liar. La reforma de junio de 2009 ha mejorado la situación previa, ya que establece la aplicación de un impuesto mínimo de 50€ por kilo de picadura. Sin embargo, teniendo en cuenta que para liar un cigarrillo se necesitan entre 0,625 y 0,75gramos de picadura, un tratamiento fiscal equivalente entre las dos variedades requeriría que un kilo de picadura soportase al menos la misma carga que 1.333 cigarrillos. Es decir, 121€. Mientras que la norma fiscal permita esta asimetría asistiremos a un desplazamiento de la demanda hacia la picadura de liar, especialmente entre los fumadores de menor poder adquisitivo, entre los que se encuentran los jóvenes. Por ello, los avances conseguidos desde 2006, fecha en que se puso coto a la proliferación de los cigarrillos baratos mediante la introducción del impuesto mínimo especial, podrían verse frenados.

Obesidad y dieta inadecuadaUn 37,8% y un 15,6% de la población adulta española, y un 18,7% y un 8,9% de los niños, se encuentran en condición de sobrepeso y obesidad, respectivamente10. La obesidad está asociada a una multitud de causas que, en última instancia, generan un desequilibrio entre la ingesta y el gasto de calorías11–13. La tendencia creciente en la prevalencia dentro de los países desarrollados se ha atribuido a cambios socioeconómicos que, por un lado, abaratan la ingesta de alimentos: economías de escala en toda la cadena de producción alimentaria, desarrollo de comidas preparadas que reducen el tiempo de elaboración, etc.; y por otro lado encarecen el coste de oportunidad del tiempo necesario para preparar comidas sanas y hacer ejercicio: incremento en la participación laboral de las mujeres, mecanización de las tareas físicas en los puestos de trabajo, incremento de los desplazamientos motorizados, etc. Además, si bien el precio de los alimentos en general ha descendido, los que menos lo han hecho han sido precisamente los alimentos frescos, que pueden beneficiarse menos de las economías de escala y la competencia en la producción y distribución, y los que más se han abaratado han sido las grasas y los aceites, las bebidas carbonatadas, los dulces y los azúcares11,14,15. Visto el problema desde este ángulo, cabe preguntarse si la política fiscal es capaz de corregir el abaratamiento relativo de la comida menos saludable y decantar las opciones de los consumidores hacia una mejor dieta.

El obstáculo con que nos enfrentamos para responder esta pregunta es la falta de una base de evidencia sólida. Powell y Chaloupka16 han revisado recientemente la literatura sobre la relación entre el precio de la comida y el índice de masa corporal (IMC) en Estados Unidos y sólo han encontrado nueve artículos que cumplan los requisitos de objetivos de estudio y calidad metodológica. En síntesis, estos estudios muestran que los efectos de los precios de la comida sobre el IMC o la probabilidad de sobrepeso/obesidad son muy pequeños. Por ejemplo, un estudio encuentra17 que la elasticidad del IMC de los niños con respecto al precio de la comida rápida es de −0,05. Y parece que la sensibilidad del IMC a los precios es sólo marginalmente superior (en valor absoluto) en la parte alta de su distribución, donde se concentran los problemas de sobrepeso y obesidad. Otro estudio18 encuentra que en la 9.a decila de la distribución de IMC, su elasticidad con respecto al precio de la comida rápida es de −0,11. Así pues, para conseguir reducciones relevantes en el IMC, los cambios en los precios deberían ser de un orden de magnitud muy elevado. Gelbach et al19 han estimado que doblar los impuestos que gravan un conjunto de alimentos poco saludables (la margarina, la mantequilla, las bebidas de cola, el chocolate, entre otros) sólo reduciría el IMC medio de los estadounidenses en 0,2 puntos, la tasa de sobrepeso un 2% y la de obesidad en un 1%.

A la falta de evidencia sobre los efectos sustantivos se uniría el problema de aplicación práctica de los impuestos, empezando por definir cuál sería la base imponible adecuada (contenido calórico frente a contenido en grasa, etc.). En el caso del tabaco ya hemos comentado que un deficiente diseño de la política fiscal puede hacer que la demanda simplemente se desplace a otras labores igualmente perjudiciales que soportan una carga menor. Este problema sería mucho más complicado en el caso de los sin taxes sobre los alimentos «obesogénicos». Por ejemplo, un impuesto sobre las bebidas carbonatadas podría desplazar la demanda hacia bebidas energéticas comercializadas como suplementos para deportistas, y de modo similar, gravar el contenido en grasas podría desplazar la demanda (y la oferta) desde productos ricos en grasas a productos ricos en azúcares14.

No obstante, hay autores que recomiendan la aplicación de pequeños impuestos sobre determinados productos (bebidas azucaradas y snacks), argumentando que sería políticamente factible y además generaría ingresos fiscales que podrían dedicarse a programas de promoción de la salud20. Esta variación del argumento del «doble dividendo», que desde hace tiempo se utiliza en economía medioambiental, parece criticable al menos en el sentido de que la cuestión de si con ello se produce una mejora en los hábitos alimentarios es irrelevante. Sin menoscabo del reconocimiento de que la aceptación social es un factor clave a la hora de aprobar subidas fiscales, desde el punto de vista económico, el que sea deseable aumentar las dotaciones para programas de salud nutritiva no implica que se deban aplicar impuestos sobre productos poco saludables. Es precisamente la falta de elasticidad de la demanda de estos productos lo que los hace excelentes generadores de ingresos. Y podría darse el efecto contraproducente de que los consumidores que perseveran en la compra de los productos gravados compensen su mayor coste mermando el consumo de otro tipo de alimentos más saludables. Si para que este efecto secundario no ocurra hay que aplicar una transferencia directa, entonces nos encontraremos con un bucle fiscal poco justificable desde el punto de vista de la eficiencia, la equidad o la sencillez administrativa. Y no sólo eso, sino que la afectación de los ingresos a programas de salud pública genera una desalineación de incentivos potencialmente peligrosa: los gestores de los fondos provenientes del impuesto hipotecado podrían «desear» que las personas coman mucho y mal.

Aun así, algunos estados de Estados Unidos gravan las bebidas azucaradas, y la idea de aplicar cargas sustanciales a esos productos está ganando momento en ese país. Brownell et al21 proponen aplicar un impuesto específico de un céntimo de dólar por onza a todas las bebidas edulcoradas con azúcar. Arguyen que tal impuesto elevaría el precio entre un 15% y un 20%, reduciría el consumo entre un 12% y un 20% y, suponiendo que sólo una cuarta parte de la reducción en la ingesta de calorías por esta vía se compensa por otras vías, estiman que la medida causaría una reducción de 20 kilocalorías por persona y día. La propuesta, que también peca de apelar al argumento «filosalubrista»22 de la generación de ingresos hipotecados a programas de salud pública, es ciertamente criticable en su crucial supuesto no contrastado de que como máximo se produciría una sustitución del 25% de las calorías.

Suscribir la idea de que los sin taxes ofrecen hasta la fecha pocas posibilidades contrastadas en el ámbito de la nutrición no equivale en absoluto a afirmar que el instrumento de los precios sea inútil. Los consumidores responden a las diferencias en precios relativos, y allá donde las posibilidades de sustitución sean más reducidas, los diferenciales a favor de alimentos sanos tenderán a producir el efecto deseado. Varios estudios23–25 documentan aumentos sustanciales en las ventas de refrigerios bajos en grasa en detrimento de otras variedades en experimentos que alteran los precios de los productos de las máquinas expendedoras en una universidad, institutos y empresas, y en cafeterías de institutos. Según estos resultados, Finkelstein y Zuckerman14 proponen aumentar el precio de los artículos con alto contenido en grasa/azúcar a cambio de abaratar las frutas y las verduras en los comedores colectivos. La aplicación de medidas similares en España choca, en principio, con el hecho de que la mayoría de los comedores escolares sirven menús fijos. En otros ámbitos donde el cliente se enfrente a una elección de productos es posible que dichas medidas surtan efecto.

Quizá la recomendación más sensata que se puede hacer en este ámbito es la de perseverar en la investigación. Si los estudios sobre la elasticidad del IMC con respecto al precio de los alimentos para la población estadounidense son escasos, parece que en España son inexistentes, y no es prudente suponer que los patrones de consumo de los estadounidenses sean extrapolables a la población española. Además, en los estudios estadounidenses, Powell y Chaloupka16 echan en falta la explotación de datos longitudinales y el control de efectos geográficos que podrían confundir el efecto de los precios, como por ejemplo la concentración de puntos de venta de comida. Caro Rodríguez y González López-Valcárcel11 sugieren que no sería difícil llevar a cabo un experimento controlado mediante el uso de «vales» para evaluar el efecto de subsidiar alimentos saludables, y llaman la atención sobre la posibilidad de explotar diferencias legislativas en Estados Unidos como quasi-experimentos. Definitivamente, la puesta en marcha de experimentos (y la explotación de datos quasi-experimentales) puede ser una de las vías de obtención de evidencia útil para la formulación de políticas. Esencialmente hace falta comprender el impacto que los precios ejercen sobre los patrones de consumo de alimentos con un nivel de desagregación muy fino, lo cual limita la utilidad de las fuentes de datos sobre consumo clásicas. La utilización de datos observacionales provenientes de los escaneados de los supermercados podría complementar la evidencia experimental.

Conclusión y recomendacionesEste artículo ha presentado críticamente las posibilidades de la fiscalidad como instrumento de salud ante el consumo de productos nocivos. A modo de lista de recomendaciones, concluimos con la siguiente desiderata:

- •

Con respecto a la prevención y el control del consumo de tabaco, se debería incrementar el valor del impuesto mínimo especial sobre los cigarrillos en línea con los países de nuestro entorno socioeconómico y evitar que éste se erosione con la inflación, así como alinear el importe del impuesto mínimo especial de la picadura para liar con el de los cigarrillos, a fin de evitar desplazamientos de la demanda hacia la primera variedad. De igual modo, la supervisión del comportamiento de la demanda de las otras variedades de tabaco (cigarros puros, puritos, picadura para pipa, etc.) es un factor esencial, puesto que no soportan impuesto especial mínimo y pueden convertirse en sustitutos de las variedades que sí lo tienen.

- •

Con respecto al fomento de los hábitos alimentarios saludables, se debería profundizar en la investigación de la relación causal entre el precio de distintas variedades de alimentos atendiendo a su contenido calórico y el IMC de los consumidores. En este sentido, resultaría atractivo llevar a la práctica experimentos o estudios piloto que permitan evaluar intervenciones sobre precios con garantías de validez interna y externa de los resultados para la población española. Asimismo, la experimentación asociada a intervenciones sobre precios en ámbitos en que la oferta de alimentos no permite una fácil sustitución, como son las cafeterías y los restaurantes de instituciones de enseñanza y lugares de trabajo, podría dotar de una información fundamental a los agentes que diseñan y ponen en marcha las políticas de salud. Finalmente, recordar que se debe ejercer una extraordinaria prudencia en la aplicación de impuestos sobre determinados alimentos «obesogénicos» con objeto de recaudar fondos para programas de salud pública, si no se quiere sufrir efectos indeseados.

El artículo fue concebido, escrito, revisado y aprobado por los dos autores en pie de igualdad.

FinanciaciónLa realización de este artículo ha recibido el apoyo financiero de la Fundación Séneca (proyecto 08646/PHCS/08) y del Ministerio de Ciencia e Innovación (Plan Nacional de I+D proyecto ECO2008-06395-C05-04, beneficiario de FEDER).

Conflictos de interesesLos autores declaran no tener ningún conflicto de intereses.

Agradecemos los comentarios y sugerencias de un evaluador anónimo y de Juan Oliva en su calidad de editor.